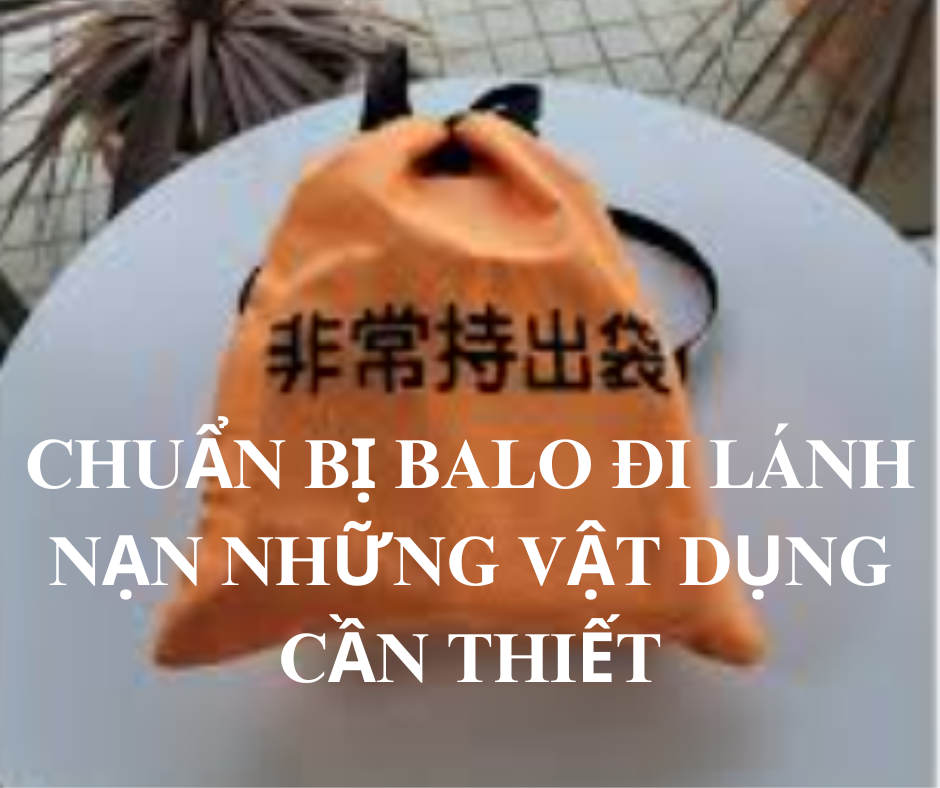

(PHẦN 1) THỦ TỤC PHỤNG DƯỠNG-HOÀN THUẾ CUỐI NĂM (年末調整)

THỦ TỤC PHỤNG DƯỠNG-HOÀN THUẾ CUỐI NĂM

Các bạn đang sinh sống và làm việc tại Nhật Bản, cho dù là Thực tập sinh mà có thu nhập, thì nhất định phải có nghĩa vụ đóng thuế theo Bộ Luật Lao động của nước sở tại. Tuy nhiên, phần thuế này lại không hề nhỏ, các bạn đã có bao giờ suy nghĩ làm như thế nào để giảm thuế xuống mức thấp nhất có thể? Hay là làm như thế nào để lấy lại phần thuế đó không? Bạn có biết về thủ tục phụng dưỡng-hoàn thuế sẽ đáp ứng được những vấn đề phiền não này của bạn không. Nếu chưa thì sẽ được Kodawari.vn đề cập ngay bên dưới đây nhé!

PHẦN 1: CÁC YÊU CẦU, ĐIỀU KIỆN KHI LÀM THỦ TỤC PHỤNG DƯỠNG-HOÀN THUẾ.

1. CÁC LOẠI THUẾ CƠ BẢN CẦN ĐÓNG KHI LÀM VIỆC TẠI NHẬT.

Bao gồm 3 khoản thuế cơ bản sau:

※Thuế thị dân (市民税-しみんぜい).

Là tiền thuế được tính dựa vào thu nhập năm trước đó của bạn. Khoản thuế được chia làm 12 lần nộp, sẽ được trừ thẳng vào số tiền lương hàng tháng. Tuy nhiên đối với các bạn Thực tập sinh mới qua làm việc trong năm đầu tiên thì sẽ không bị tính thuế này vì không có thu nhập của năm trước đó.

※Thuế cư trú (住民税-じゅうみんぜい).

Hay còn được gọi là thuế huyện dân (地方税-ちょほうぜい), là tiền thuế người dân có thu nhập phải trả cho tỉnh-thành phố có địa chỉ đến ngày 1 tháng 1 năm sau, Số tiền thuế này sẽ được tính toán thu dựa vào tổng thu nhập của năm trước (bao gồm tiền lương, tiền kinh doanh buôn bán ngoài lương, tiền cho thuê bất động sản,….)

※Thuế thu nhập (所得税-しょとくぜい).

Là khoản thuế được tính theo mức lương thu nhập của bạn theo mốc quy định của nhà nước.

Lưu ý: Nếu mức thu nhập của bạn trong năm mà dưới 103 man thì không phải đóng thuế này.

2. CÁC CÁCH ĐỂ GIẢM BỚT THUẾ.

※ Làm thủ tục phụng dưỡng: cho người thân trong gia đình là cách giảm thuế nhiều nhất và phổ biến nhất.

- Thuế được tính dựa trên thu nhập năm. Trên cơ bản, các bạn có mức lương thu nhập cuối năm trên 103 man thì bắt buộc đóng thuế; và lương càng cao thì thuế càng cao.

- Nói cách khác, nếu thu nhập năm của bạn dưới 103 man thì bạn sẽ được miễn giảm thuế, không phải đóng thuế, và mức lương thu nhập năm càng thấp thì mức thuế phải đóng sẽ càng thấp. Vậy làm cách nào để giảm mức thu nhập năm?

- Chính sách của Nhật quy định, nếu bạn có người phụ thuộc trong gia đình, tức bạn dùng tiền lương của mình gửi tiền phụ cấp sinh hoạt cho người thân trong gia đình, 1 người đủ điều kiện thì bạn sẽ được khấu trừ 1 khoảng nhất định vào thu nhập hằng năm. Bằng cách đó, nếu chỉ với 1 người phụ thuộc mà mức lương của bạn giảm xuống dưới 103 man thì bạn được miễn thuế; nếu trường hợp 1 người không đủ thì bạn có thể gửi cho 2 người, 3 người,... cho đến khi nào thu nhập năm dưới giảm xuống ngưỡng quy định được miễn thuế.

Điều kiện như thế nào thì có thể trở thành người phụ thuộc? Khi đủ điều kiện một người phụ thuộc thì được khấu trừ bao nhiêu? Và bạn phải gửi về cho đối tượng phụ thuộc đó, đều có quy định riêng, Kodawari.vn sẽ giải thích cụ thể ở phần bên dưới nhé!

※ Giảm thuế cố định 4 man: được áp dụng cho tháng 06/2024 trở đi, cơ bản là sẽ tự động trừ vào thuế của các bạn, tuy nhiên bạn vẫn chưa rõ cách tính giảm thuế này thì tìm hiểu tại đây.

3. THỦ TỤC PHỤNG DƯỠNG.

Nguồn: Internet

※Người phụ thuộc là gì? Điều kiện để trở thành người phụ thuộc?

- Người phụ thuộc hay còn gọi là người được phụng dưỡng, dùng nhiều trong các thủ tục hoàn thuế cuối năm.

- Phạm vi đối tượng thuộc diện người thân phụ thuộc là người đáp ứng tất cả bốn điều kiện sau đây, tính đến ngày 31 tháng 12 trong năm (hoặc vào thời điểm qua đời hoặc nếu người nộp thuế chết hoặc rời khỏi đất nước giữa năm).

(1) Người thân không phải là vợ hoặc chồng (đề cập đến những người có quan hệ huyết thống trong quan hệ họ hàng bên vợ/chồng), con cái.

(2) Sinh kế của họ giống như sinh kế của người nộp thuế.

(3) Tổng thu nhập hàng năm phải từ 48 man trở xuống (38 man trở xuống trước năm 2019). Chỉ trong trường hợp tiền lương, thu nhập từ tiền lương là 103 man trở xuống.

(4) Người nộp đơn không được nhận bất kỳ khoản lương nào với tư cách là nhân viên toàn thời gian của doanh nghiệp hoặc không được là nhân viên chính thức của doanh nghiệp.

※Yêu cầu đối với người phụ thuộc để đủ điều kiện làm giảm thuế từ năm 2023?

Từ tháng 1 năm 2023, yêu cầu áp dụng mức giảm trừ thuế phụng dưỡng sẽ khắt khe hơn. Cho đến nay, yêu cầu người đó phải từ 16 tuổi trở lên nhưng đã có những thay đổi sau:

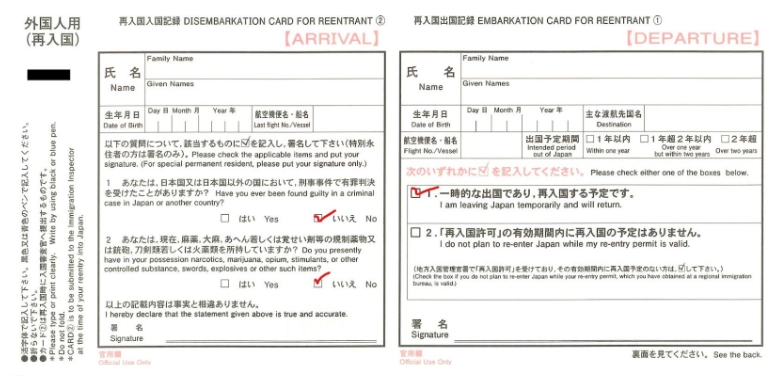

- Áp dụng cho độ tuổi từ 16 đến 29 và trên 70 tuổi (cần có giấy tờ xác nhận là người thân gia đình).

- Đối với những người từ 30 đến 69 tuổi, khoản khấu trừ phụ thuộc sẽ được áp dụng nếu áp dụng các điều sau:

(1) Du học (bắt buộc phải có giấy tờ liên quan đến người thân, visa du học, v.v.)

(2) Người khuyết tật (cần có giấy tờ liên quan đến người thân).

(3) Chuyển từ 380.000 yên trở lên cho thành viên gia đình (cần có giấy tờ liên quan đến người thân và chi tiết chuyển tiền từ 380.000 yên trở lên).

|

Đối tượng |

Số tiền gửi được quy định |

Số tiền được giảm trừ/người |

|

|

Người phụ thuộc thông thường |

16 tuổi-18 tuổi |

Không quy định |

38 man |

|

19 tuổi-29 tuổi |

Không quy định |

45 man |

|

|

30 tuổi-69 tuổi |

38 man |

33 man |

|

|

Người phụ thuộc đặc biệt (khuyết tật,…) |

63 man |

38 man |

|

|

Người phụ thuộc cao tuổi (trên 70) |

Sống cùng nhà |

không quy định |

38 man |

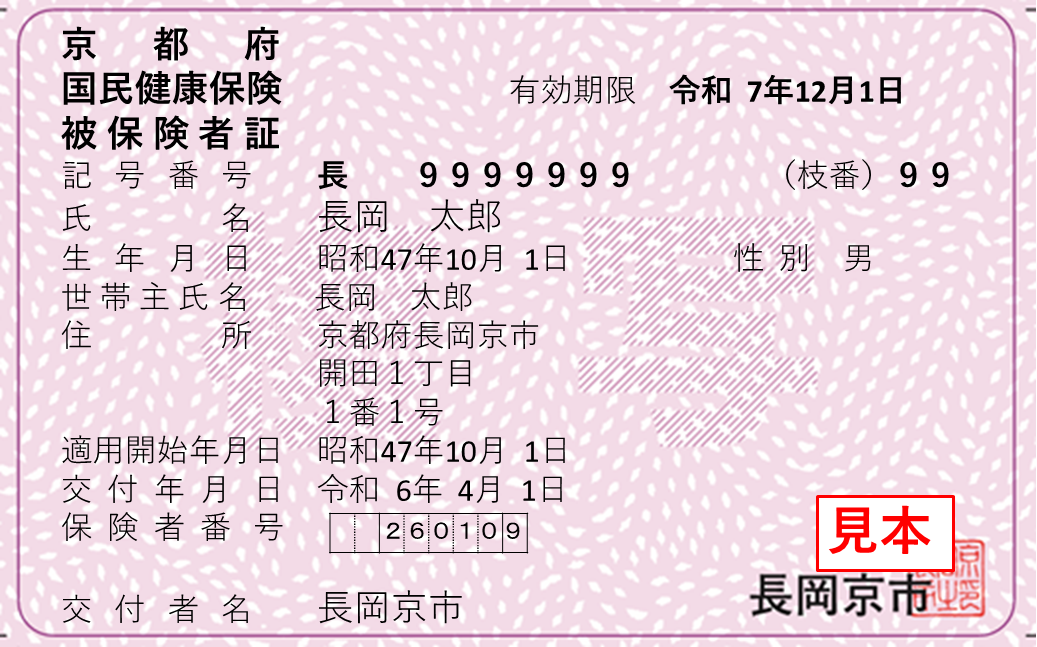

※Các giấy tờ cần thiết khi muốn làm giảm thuế?

(1) Giấy chứng nhận nhân thân hoặc các giấy tờ có thể chứng minh quan hệ thân thích như hộ khẩu, giấy khai sinh,..

(2) Giấy chứng nhận chuyển tiền.

(3) Giấy khai báo người phụng dưỡng - giấy này công ty phát vào cuối năm).

Lưu ý:

- Phải có hóa đơn chuyển tiền ghi đúng theo điều kiện và tên người nhận có trong bảng đơn đã đăng ký phụng dưỡng.Những bạn nào có đối tượng phụng dưỡng dưới 16 tuổi thì sẽ không được hoàn thuế do không thể mở tài khoản ngân hàng riêng. Trên 16 tuổi mới là đối tượng hoàn thuế. Ngoài ra thì từ năm 2023 luật quy định người phụng dưỡng từ 30-69 tuổi thì cần phải gửi 38 man trở lên mới được hoàn thuế.

- Đối với bảng kê khai thân nhân thì mỗi năm đều cần dùng 1 tờ, tùy công ty dùng bản photo hoặc yêu cầu cả bản gốc, nên tốt nhất cần chuẩn bị dự phòng nhiều tờ (đối với Thực tập sinh 3 năm thì nên chuẩn bị 3 tờ trở lên và phải chuẩn bị lúc còn ở Việt Nam trước khi sang Nhật).

- Tất cả những giấy tờ trên, phải photo và có mộc đỏ xác nhận của UBND nơi gia đình đang sinh sống.

Tiếp theo: Thủ tục làm giảm thuế là mỗi cuối năm sẽ có thủ tục làm điều chỉnh thuế dựa trên mức thu nhập của cả năm của bạn, nếu thuế hàng tháng đóng dư sẽ được trả lại, đóng thiếu phải đóng thêm, các bước ghi để làm giảm thuế,... Vấn đề này sẽ được Kodawari.vn chia sẻ thông tin nhiều hơn cho các bạn nhé!

Thông tin liên quan:

https://kodawari.vn/huong-dan-ve-giam-thue-co-dinh-giam-thue-4-man-.html

https://kodawari.vn/thu-tuc-khai-bao-thue-kakutei-shinkoku-phan-2-.html

https://kodawari.vn/thu-tuc-khai-bao-thue-kakutei-shinkoku-phan-2-.html

LIÊN HỆ HOTLINE ĐỂ ĐƯỢC TƯ VẤN THAM GIA VISA TOKUTEI MIỄN PHÍ:

Công ty Cổ phần VIETNAM TRADING

ベトナムトレーディング株式会社

Địa chỉ: 1 Chome-16-22 Toshimanishi, Higashi Ward, Kumamoto 861-8043, Nhật Bản

82/6 Đường số 15, Khu phố 9, Phường Bình Hưng Hòa, Quận Bình Tân, Thành phố Hồ Chí Minh.

Hotline: (+81) 096 234 8770

Email: Kodawari@vietnamtrading.co.jp